2023年(令和5年)10月1日から適格請求書等保存方式、いわゆるインボイス制度がスタートしました。

個人事業主、フリーランス、中小企業から大企業まで、すべての事業者に関わってくる制度だといっていいでしょう。

請求書やレシートなどの変更に加え、経営処理も複雑になることなどから、これを機にインボイスに対応したPOSレジを導入しようという方も増えているみたいです。

スマレジはすでにインボイスに完全対応!

* 顧客からインボイスを求められた際に対応できる

* 仕入税額控除の適用対象になる

スマレジなら適格簡易請求書(インボイス)に対応したレシートの発行が可能です。

POSレジの導入を先延ばしにしていたという事業者さんは、インボイス制度がいい機会かも!

インボイスの登録番号を取得していない方は、できるだけ早めにしておきましょう。

インボイス制度がまだよくわかっていないという方も、この記事を読めば大丈夫です。

・スマレジでインボイスに対応するメリット

・インボイス制度の概要

・インボイス制度の問題点

スマレジがインボイス制度におすすめな理由と、インボイス制度についてわかりやすく説明したいと思います。

取引先から聞かれることも出てきますので、答えられないということがないように、内容を確認しておきましょう。

直接スマレジに相談するのもおすすめです!

▶ スマレジの相談はこちら

▶ スマレジの相談はこちら |

スマレジの詳しい資料は、こちらから無料でダウンロードできます。

スマレジでインボイスに対応するメリット

インボイス制度が始まって事業者同士の取引はもちろん、小売業等でのレシートにも必要事項を記載して発行しなければいけなくなりました。

・小売業、・飲食店業、・写真業、・旅行業、・タクシー業、・駐車場業、・その他これらの事業に準ずる事業

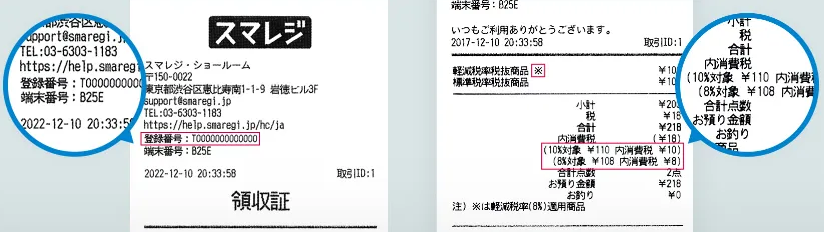

記載事項は後で詳しく説明しますが、適格簡易請求書には登録番号や軽減税率がわかる取引内容、税率ごとの計算などの記載が必要になります。

つまり事業者登録番号の記載や税率フォーマットの印字対応が必要になってくるわけですね。

これまで手書きだったりインボイスに対応していないレジを使っている飲食店や小売業等は、POSレジが必要不可欠だといえます。

スマレジはインボイス制度のフォーマットに対応済み!

スマレジはすでにインボイス制度に完全対応しているので、申請を済ませ登録番号を取得し、軽減税率の商品を登録しておけば、制度が始まっても慌てる必要は一切ありません。

必要事項の記載、税率の計算も自動で行われるので、これまでと変わらずにレシートを発行することが出来るわけです。

スマレジは出荷伝票にもインボイス対応しています!

複雑になることが懸念される経理処理も、POSレジがなければ大変な作業ですが、スマレジなら問題ありません。

インボイス対応でお客さんに選ばれるお店に

適格簡易請求書(インボイス)が発行できなければ、お客さんである取引先は経費に消費税を計上することができません。

インボイスに対応していれば、経費に計上できるお店として、お客さんに選んでもらいやすくなります。

他にも取引先から外注を乗換えられるリスクを抑えられますし、新規の取引先として受け入れてもらいやすくなるメリットが考えられます。

仕入税額控除の適用対象になる

インボイス制度では、仕入先から適格請求書(インボイス)を受領することで、仕入税額控除を適用することができます。

スマレジでインボイス制度に対応することで、適格請求書を発行・保存することができるので、仕入先から適格請求書を受領した際に、仕入税額控除を適用することができるというわけです。

また仕入税額控除を適用することで、仕入れに係る消費税を控除できるため、納税額を減らすことができるということに繋がります。

- 納税額の減少

- キャッシュフローの改善

- 税務リスクの軽減

納税額の減少は、事業主にとって大きなメリットですよね。

仕入税額控除を適用することで、納税額を減らすことができるため、事業の利益を向上させることができますし、キャッシュフローの改善にもつながるのです。

なお、仕入税額控除を適用するには、以下の要件を満たす必要があります。

- 課税事業者であること

- 適格請求書を受領していること

- 適格請求書を保存していること

スマレジでインボイス制度に対応することで、これらの要件を満たすことができるというわけです。

スマレジなら無料で直接相談できます!

インボイスに合わせてスマレジをはじめたいけれど、わからないことが多いという方もいらっしゃると思います。

スマレジ自体はiPadにアプリをダウンロードすれば利用することができますが、iPadやレジ周辺機器を揃えたりもそうですし、利用できるシステムや便利な使い方なんかも確認しておきたいですよね?

店舗によって必要なものが違うので、スマレジ導入を考えたらまず最初に相談してみることをおすすめします。

オンライン相談なら全国どこでも対応してもらえますし、画面を見ながら操作説明なんかも可能で、対面と同じように説明してもらえます。

スマレジはショールームが全国に6カ所(東京3カ所、大阪、名古屋、福岡)あるので、直接行ける方は、ぜひ訪問してみて下さい。(※どちらも要予約)

納品時期の相談や詳しい料金についても教えてもらえます。

▶ スマレジの相談はこちら

▶ スマレジの相談はこちら |

まずは資料請求をして、じっくり検討してみたいという方は、こちらから無料でダウンロードして下さい。

ここからはインボイス制度について説明していきますので、ご自分がどの立ち位置なのか、インボイス制度にどう対応していくのかを考えるきっかけにして下さい。

インボイス制度とは?

インボイス制度とは、年間売上1000万円以下の事業者の消費税の納税を、軽減税率の曖昧な部分と共に見直そうという制度です。

・消費税

・軽減税率

それでは、わかりやすく説明しますね。

現在、年間売上が1000万円以下の個人事業主、フリーランス、小規模事業者の方々は、もらった消費税を納税する義務がありません。

本来なら、お客さん(取引先)から受け取った消費税から、自分が仕入れ等で支払った消費税を差し引いた額を納税しなければいけないはずですよね?

受けとった消費税 - 支払った消費税 = 納税!?

ですが益税(えきぜい)といって、受け取った消費税をそのまま売り上げに計上できるんです。

そういった小規模事業者は免税事業者と分類されています。

対して、納税が免除されない年間売上1000万円以上の事業者を課税事業者といいます。

この免税事業者の益税を減らして、税金をしっかり回収できるようにしよう、ついでに軽減税率(8%)の表示も義務付けて、消費税(10%)との差額の2%も洩れなく回収しようというわけです。

・免税事業者を→課税事業者に

・軽減税率の扱いを厳しく

そのために、取引間の消費税は、国が認めた適格請求書(インボイス)に記載されたものしか認めないというのがインボイス制度です。

適格請求書を発行するには、インボイス制度に登録して適格請求発行事業者として認められる必要があるわけですが、それは同時に消費税の納税が免除されない課税事業者になることでもあります。

適格請求書発行事業者として認められると、その証として登録番号が与えられます。

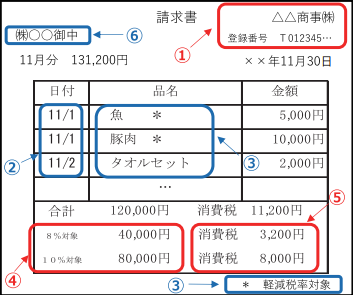

\適格請求書に必要な記載事項がこちら/

①登録番号と共に名称または事業者の氏名

②取引年月日

③取引内容(軽減税率はわかるように)

④税率ごとの対価の合計額

⑤税率ごとの消費税額

⑥交付を受ける事業者の名称または氏名

※レシートの場合は、適格簡易請求書という扱いになり、⑥の記載は必要ありません。

ここまでは大丈夫でしょうか?

1000万円以下の免税事業者は、インボイス制度によって、これまで免除されていた税金を払わないといけない課税事業者になることが迫られているわけです。

続いては、具体的なインボイス制度の問題点について説明していきますよ。

インボイス制度の何が問題なの?

インボイス制度には登録が必要ですが、必ずしも登録をして参加しなければいけないわけではありません。

つまり、免税事業者のままでいることも可能ということです。

ただそのままだと取引に支障が出るので、参加するのかしないのか迷っている方も多いという状況ですね。

では参加する参加しない場合、それぞれどんな問題がでるのか見てみましょう。

そのまま登録せず免税事業者でいる場合

まずはインボイス制度に参加しない場合ですが、適格請求書を発行することができないので、取引先は消費税を経費に計上できなくなってしまいます。

そのため消費税分の料金を払ってもらえない可能性が出てくるわけです。

これまでは、10万円の取引に対して税込で11万円もらっていたとしても、インボイス制度がスタートしたら10万円しか払ってもらえなくなるかも知れないということです。

11万円 → 10万円、または0に!?

単純に収入の1/11が減ってしまうわけですが、最悪の場合は取引自体が解消されてしまうかも知れませんよね。

逆に取引先が「これまで通り消費税分も払いますよ。」という相手だったり、取引相手のほとんどが請求書(レシート)のない内容を気にしない一般消費者という場合だと、これまで通り、もらった消費税を利益にして納税はしないということもあり得るわけです。

補足しておきますと、適格請求書でなくても3年間は80%、さらに3年間は50%が仕入税の控除対象になるという経過措置がとられています。

これまでの請求書の消費税が、いきなり100%控除されるわけではなく、段階的に効力がなくなっていくということですね。

・2023年10月1日~2026年9月30日 →80%

・2026年10月1日~2029年9月30日 →50%

・2029年10月1日~ →0%

適格請求書発行事業者であるかどうかは、企業が取引先を選ぶための基準にもなりそうです。

インボイス制度に登録した場合

国から適格請求書発行事業者だと認められれば、適格請求書を発行することができるので、取引先からは正当な消費税を払ってもらうことができます。

ただし、適格請求書発行事業者と認められるということは、免税事業者から課税事業者になるということなので、これまで免除されていた消費税を納めることが義務となります。

簡易課税を利用することで・・

中小企業に対する支援制度の簡易課税という消費税の計算方法を選択することによって、業種ごとに決められた割合の消費税を払うことになります。

通常よりも節税できる場合が多く、事務処理の負担も軽減されるというメリットがあるので、利用を考えてみるのもいいのではないでしょうか。

結局どっちがいいの?

特別な環境や取引先でないのなら、インボイス制度に参加した方がメリットが大きいといえるでしょう。

・取引先から消費税を払ってもらえない、または取引を解消される可能性がある。

・取引先によっては、これまで通り消費税を払ってもらえて、納税しなくていい。

・取引先としての信用ができる。

・取引先から確実に消費税を払ってもらえるが、納税が必要。

・簡易課税という微妙な救いの道が残されている。

融通の利く取引先や、お客さん相手の商売なら、インボイスを無視して今まで通りというのもありですが、なかなか稀なケースでしょうし、新しい取引先を見つけるのも困難になるでしょうね。

信用を落とさずに、取引を円滑に行うには、インボイス制度に参加するのが無難ですね。

インボイス制度に向けてPOSレジを検討されている方は、スマレジの無料資料をダウンロードしてご覧ください。

スマレジとインボイス制度のまとめ

スマレジとインボイス制度について説明してきましたがいかがでしたでしょうか?

いろいろと問題点が指摘されているインボイス制度ですが、声優や漫画家、フリーランスなど一部の職業を除いては、参加するのが自然な流れになってきていますね。

POSレジの導入とともに検討されているのでしたら、アプリや外部システムとの連携が豊富で、システムをどんどん構築できるスマレジがおすすめです。

インボイス制度によるレシート発行や経理処理の負担も、スマレジを導入することでカンタンに解消することができますよ。

スマレジの導入を考えたら、必要な周辺機器や使い方、納品までの期間、キャッシュレス決済の導入や料金などについての相談もできるので、無料オンライン相談またはショールームへの来店を利用してみて下さい。

店舗に合った便利な利用方法など、詳しく説明してもらうことができますよ。

▶ スマレジの相談はこちら

▶ スマレジの相談はこちら |

スマレジの詳しい資料は、こちらから無料でダウンロードできます。